El año 2020 estuvo marcado por una triple crisis que todavía hoy continúa afectando directamente al consumo: en primer lugar, una crisis sanitaria que nos ha dejado diversas restricciones y medidas de seguridad, lo que nos han llevado, a su vez, a una crisis de nuestro modo de vida, cambiando todas nuestras rutinas personales y sociales; y, por último, una crisis económica, que ha dejado las carteras de los consumidores más vacías en todo el mundo. NielsenIQ ha presentado el retrato de este año, que ha traído nuevos hábitos de compra y nuevas tendencias al panorama de la distribución alimentaria en España.

Se facturaron 95.000 millones de euros en 2020 en el mercado de los productos de gran consumo en España, lo que supone un aumento del 6,4 % respecto al año anterior. NielsenIQ estima que el COVID-19 provocó un exceso de ventas en torno a los 3.100 millones de euros. El aumento del consumo en volumen (+4,4 %) demuestra que los consumidores compran más, pero la evolución del precio de la cesta también contribuye al fuerte crecimiento en valor.

El precio de la cesta sube, impulsado por los frescos

Durante este año de pandemia, los productos envasados y los frescos registraron un crecimiento similar en valor (+6,4 % y +6,5 % respectivamente), pero su comportamiento fue muy diferente en cuanto a los precios, ya que mientras los envasados crecieron principalmente por demanda, manteniendo un precio promedio relativamente estable (+0,4 %), fueron los productos frescos los que aumentaron sus precios un 5,5 %, incrementando también sus ventas en volumen en un 1 %.

Mercadona sigue líder

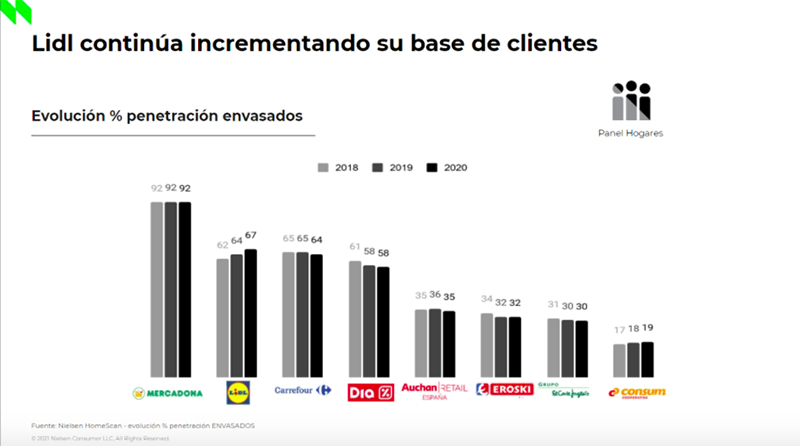

Los supermercados facturaron 3.100 millones de euros más por el ‘efecto covid’, pero quien más ganó con la pandemia fue Lidl, que continuó incrementando su base de clientes y consiguió un 67 % de penetración en 2020. Esto es, el 67 % de los consumidores afirman haber comprado al menos una vez en el supermercado de origen alemán. Su nivel ha aumentado del 62 % en 2017 al 67 % en 2020, pero aún así sigue lejos de la gran penetración de Mercadona, que continúa como líder indiscutible del ranking al llegar al 92 % de los hogares.

El que más perdió en 2020 fue Dia, cuya penetración cae del 61 % en 2018 al 58% en 2020. Por su parte, Carrefour mantiene en el 64 % su nivel de llegada a los hogares, al igual que Auchan, Eroski, El Corte Inglés y Consum, aunque en niveles mucho menores.

A cierre de diciembre, había en España 22.246 establecimientos, 64 menos que en 2019. De ellos, 474 son hipermercados, pero solo 244 de ellos tienen más de 6.500 metros cuadrados, las superficies más grandes. La mayoría son supermercados, en total 22.031 establecimientos, de los que 9.500 tienen menos de 300 metros cuadrados. La pandemia ha motivado un modelo de consumo en tiendas de proximidad, por lo que los miles de supermercados más pequeños han salido muy beneficiados, según Ignacio Biedma, de NielsenIQ.

Protagonismo del online

El canal online ha sido uno de los grandes ganadores de este año. Impulsada por las condiciones extraordinarias fruto de la pandemia, la curva de ventas en este canal empezó a aumentar ya desde la semana 9 de 2020 (del 24 de febrero al 1 de marzo), prácticamente cuando el consumidor español se vio abocado a un inesperado confinamiento en su hogar, alcanzando su máximo en la semana 17 que comenzó el 20 de abril, sin que desde entonces el nivel de venta semanal de este canal haya vuelto a los valores previos a la pandemia. Para 2021, la tendencia se mantiene y ya podemos observar cómo, el canal online ha crecido un 115 % en enero 2021 versus enero 2020.

El año 2021 ha empezado con una situación similar a la de los últimos meses de 2020, y que tendrá continuidad durante las próximas semanas. Los frecuentes cambios e incertidumbres sobre la propia evolución de la pandemia, las diversas olas, las vacunas… han exigido, exigen y exigirán por parte de los retailers y fabricantes un mayor esfuerzo para adaptarse continuamente a estos cambios en el comportamiento del consumidor.

Por un lado, se sabe que la pandemia seguirá teniendo un impacto en 2021, pero el crecimiento a partir de marzo en las semanas comparables a 2020 será menos pronunciado. Además, la recuperación económica también impactará en el consumo en España y aunque se espera cierta normalización cuando las vacunas lleguen a un alto porcentaje de la población, esta tardará en trasladarse a los hogares, que previsiblemente en 2021 sentirán la crisis con mayor fuerza.

Por esta razón, en 2021 se espera cierta polarización del consumidor: por un lado tendremos a aquellos a los que la pandemia les ha impulsado a tener un consumo más digital, omnicanal, que han visto cómo podían disfrutar del cocooning “obligado” y que sin duda no van a dejar de tener un foco en la salud; y por otro lado tendremos a aquellos consumidores más impactados por la crisis económica que maximizarán su foco en precios o en promociones tal y como ya ocurrió en el 2008.

Claramente, muchos de estos cambios van a suponer, al menos en parte, una variación permanente en determinados hábitos, tanto de compra como de consumo, y obligarán a retailers y fabricantes a adaptar en un tiempo récord lo que se habría planificado a varios años.