Klépierre ha publicado sus resultados del primer semestre de 2023. Jean-Marc Jestin, presidente del consejo de administración de Klépierre, afirma: «Hemos obtenido unos resultados muy sólidos, respaldados por la consolidación de nuestros indicadores operativos en niveles elevados y una fuerte generación de flujo de caja neto, con un aumento del 7,4 % respecto al año anterior. La atención prestada por Klépierre a una disciplina financiera estricta y a una asignación prudente del capital ha sido recompensada por las agencias de calificación crediticia, mientras que el Grupo se ha beneficiado de una fuerte liquidez en los mercados de capital de deuda, cerrando 1.200 millones de euros de nueva financiación. En este contexto, Klépierre revisa al alza sus previsiones para el conjunto del ejercicio 2023 y espera ahora que el flujo de caja neto actual alcance al menos 2,40 euros por acción, lo que supone un crecimiento del 7 % con respecto a 2022.»

Resultados operativos: Actividad de arrendamiento

La empresa registró unos resultados dinámicos en materia de arrendamientos durante el primer semestre del año, destacando la firma de 809 contratos de arrendamiento (un 16 % más que en el primer semestre de 2022). El flujo de operaciones incluyó 634 renovaciones y realquileres, con una tasa de reversión positiva del 5,3 %. Los destinos comerciales del grupo son lugares únicos para que retailers y clientes realicen el ‘Shop. Meet. Connect‘ y encajan con la estrategia drive-to-store de las principales marcas omnicanal. En este contexto, la demanda de espacio en los activos del grupo se ha visto reforzada en los últimos años por la búsqueda de una mejor calidad por parte de los retailers. En conjunto, esto se tradujo en un aumento de 100 puntos básicos de la ocupación hasta el 95,7 % a 30 de junio de 2023 (frente al 95,8 % a 31 de diciembre de 2022), mientras que el ratio de costes de ocupación se mantuvo en el 12,8 % (frente al 12,9 % a 31 de diciembre de 2022).

Ingresos netos por alquiler

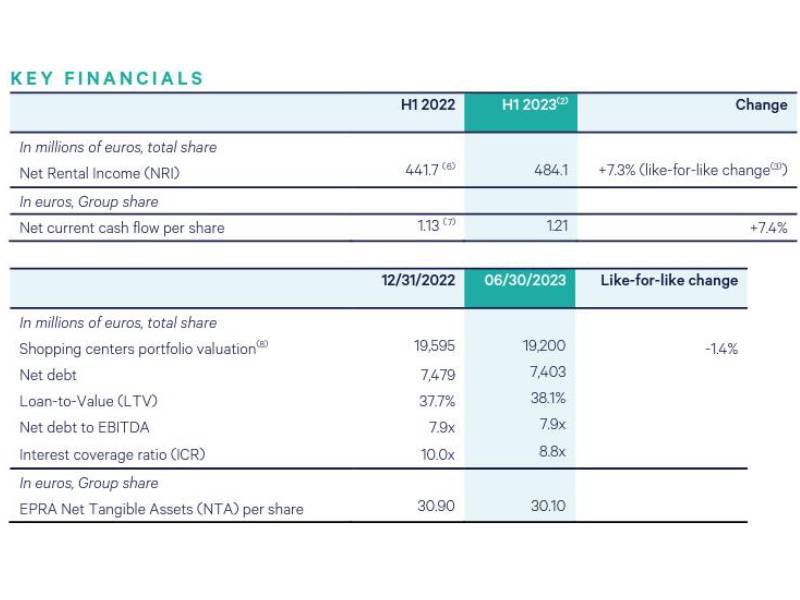

Los ingresos netos por alquiler ascendieron a 484, 1 millones de euros en el primer semestre de 2023, lo que supone un aumento récord del 7,3 % respecto al año anterior.

El aumento de las ventas de los retailers, así como los costes de ocupación estables para los inquilinos, han permitido al grupo captar la reversión mediante un efecto de indexación positiva ponderada del 6,1 %, y lograr un notable aumento del 28 % en términos comparables de los ingresos complementarios (los alquileres por volumen de negocio aumentaron un 36 %, los ingresos por aparcamientos un 32 % y los ingresos por arrendamientos especializados un 13 %). El crecimiento también se vio respaldado por una gestión disciplinada de los gastos inmobiliarios, que se tradujo en una mejora de la relación entre ingresos brutos y netos por alquileres.

El índice de recaudación de alquileres del grupo fue del 96,5 % en el primer semestre de 2023, en línea con la cifra del 31 de diciembre de 2022 (96,4 %).

Flujo de caja neto

En el primer semestre de 2023, el flujo de caja neto actual aumentó un 7,4 % respecto al año anterior, hasta 1,21 euros por acción. Aunque la mayor parte de la mejora es atribuible al crecimiento de los ingresos netos por alquiler, la reducción del 7 % -a pesar del entorno inflacionista- de los gastos de personal, generales y administrativos del grupo también contribuyó a los resultados.

Ventas retailers y afluencia

En el primer semestre de 2023, las ventas de retailers registraron un sólido crecimiento en términos comparables, un 8,0 % más que en el mismo periodo de 2022.

La afluencia también aumentó un 10 % durante el periodo en comparación con el primer semestre de 2022.

Por áreas geográficas, todos los países experimentaron un crecimiento y superaron los niveles de ventas del primer semestre de 2022 en al menos un 5 %.

El crecimiento de las ventas de retailers fue notorio en la mayoría de los segmentos, con aumentos desde el 6,4 % en moda y hasta el 16,5 % en alimentación y bebidas. Salud y belleza superó la media del grupo con un crecimiento del 10,8 %, mientras que equipamiento del hogar registró un ligero descenso del 1,6 %.

Valor de la cartera y del grupo

Incluyendo los impuestos de transferencia, la cartera de centros comerciales de Klépierre se situaba en 19.20 0(8) millones de euros sobre la base de la cuota total a 30 de junio de 2023, lo que supone un descenso del 1,4 % en términos comparables (3) en seis meses.

Los auditores independientes han revisado las estimaciones del siguiente modo:

- Un aumento de 20 puntos básicos de las tasas de descuento, hasta el 7,4 %, y de 10 puntos básicos de los tipos de salida, hasta el 5,7 %.

- Nuevas proyecciones de indexación y ERV que se traducen en una tasa de crecimiento anual compuesta del 2,4 % para los próximos 10 años, frente al 2,8 % a 31 de diciembre de 2022.

En consecuencia, el rendimiento inicial neto EPRA se situó en el 5,7 % a 30 de junio de 2023.

El Valor Neto de los Activos Tangibles por acción ascendía a 30,10 euros a 30 de junio de 2023, frente a 30,90 euros a 31 de diciembre de 2022.

Deuda y financiación

A 30 de junio de 2023, la deuda neta consolidada se redujo a 7.403 millones de euros frente a finales de 2022, tras el pago del dividendo en efectivo de 248 millones de euros el 30 de marzo de 2023.

Hasta la fecha, el grupo ha obtenido nueva financiación por un total de 730 millones de euros con un vencimiento medio ponderado de 6,4 años. Esta cantidad incluye 412 millones de euros en préstamos bancarios no garantizados y 118 millones de euros en préstamos garantizados. La empresa también ha vendido 200 millones de euros de nuevos bonos sobre sus obligaciones existentes con vencimiento en mayo de 2029 (cupón del 2 %) y julio de 2030 (cupón del 0,625 %).

El grupo no tiene vencimientos significativos antes de finales de 2024, con un bono de 557 millones de euros que vence en noviembre de ese año.

El vencimiento medio de la deuda del grupo fue de 6,5 años y la tasa de cobertura para 2023 es del 100 %. En consecuencia, el coste de la deuda se mantuvo en el bajo nivel del 1,4 %. En la fecha de este comunicado, la tasa de cobertura del grupo para 2024 se sitúa en el 98 %.

Durante el periodo, Klépierre también renovó o firmó líneas de crédito renovables a seis años por valor de 475 millones de euros, lo que se traduce en una posición de liquidez (11) de 2.500 millones de euros a 30 de junio de 2023.

El 30 de mayo de 2023, Fitch asignó por primera vez a Klépierre una calificación de «A-» para su deuda senior no garantizada, mientras que S&P confirmó la calificación crediticia BBB+ de Klépierre con perspectiva estable el 9 de junio de 2023.

Perspectivas

Basándose en los resultados del primer semestre, el grupo revisa al alza sus previsiones para todo el año y espera ahora un flujo de caja neto de al menos 2,40 euros por acción en 2023, lo que representa un crecimiento del 7 % frente a los 2,24 euros de 2022.

Suponiendo que no se produzca un deterioro importante del entorno geopolítico y macroeconómico que repercuta significativamente en el consumo de los hogares, las principales hipótesis en que se basan las orientaciones son:

- Ventas de retailers al menos iguales a las de 2022.

- Ocupación estable.

- Tasa de recaudación estable.

La orientación también tiene en cuenta el impacto en los costes de la inflación prevista en Europa para los últimos seis meses de 2023 y los actuales niveles de costes de financiación, pero no incluye el impacto de nuevas cesiones.